こんにちは、はたさんこと、リゾートマイラーです。

今回は海外旅行で利用する現地通貨をどこで調達しますか?というお話です。

目次

海外旅行前の両替はどこで行う?

海外旅行をするとき、皆さんは現地通貨をどこで調達しますか?

私が高校生の時は親に「トラベラーズチェックを準備しろ」と言われましたが、トラベラーズチェックの新規発行は2014年で終了しています。

現地通貨の調達先ですぐに思いつくのは、日本の空港での両替所。国際線がある空港には直営の両替所があります。

例えば、私の利用するセントレアにも直営があります。出発ロビーと国際線制限エリア内(南ウイング)の両方にあり、待ち時間に両替できるのは便利ですね。

セントレア両替所 https://www.centrair.jp/service/currency-exchange.html

でも、両替所はUSドル以外の両替をしてはダメです。

USドルやEURユーロのように手数料が安い通貨もありますが、手数料10%以上かかる通貨も多い。セントレアの公式両替所を例に見ると、USドルは2%、EURは2.5%と比較的安いですが、KRWウォンは16%、中国元は9%、シンガポールドルは5.5%、インドネシアルピアはなんと77%!!!

できれば手数料は払いたくない。知らずに両替すると大幅に損をしてしまうので注意してください。

海外で現地通貨を手に入れるにはキャッシング!

必要な金額を必要なタイミングで手に入れられるのがキャッシング

手数料が安くておすすめなのは、クレジットカードによる海外ATMでのキャッシング。

キャッシングはいわゆる現金の前借り。ちょっと抵抗のある方もいらっしゃるかもしれません。

でも翌月までに返済できる額をキャッシングするという計画的な利用であれば全く問題なし。

むしろ海外旅行で日本円や現地通貨を大量に持ち歩くほうが無用心ですよっ!

一つだけ不安事項を挙げるとすると、ATMがない地域に行くとき。

そういうときでも、国際空港には必ずATMがあります。だから、空港で現地通貨を調達すればOKです。

ATMでキャッシングするときの手数料

海外ATMを利用するとき、基本的にはATM利用手数料が発生します。

ところが、手数料が発生しないカードがあります。

手数料発生の有無をまとめました。リンク先は手数料発生が書かれたページです。

| 手数料が発生するカード | 手数料が発生しないカード |

|

キャッシングは手数料が高くない?

「キャッシングは高そう、キャッシングは何となく怖い」という声をよく耳にします。

以前は、私もその考えの一人でした。確かに利息が年18%と聞くと、「利息が高すぎる!」と思ってしまいます。

でも、年18%は1日に換算すると約0.05%。1ヵ月で1.5%、2ヵ月借りても3%です。

例えば10万円借りた場合の利息は、1ヵ月で1500円、2ヵ月で3000円。キャッシングはショッピングと同じく翌月返済なので、長くても2ヵ月以内に返済します。繰上返済すれば、10日以内に返済できます。

10日分の利息は約0.5%。USDの両替の手数料が2%、SGDが%に対してキャッシングは0.5%というのは、キャッシングの手数料がとても安いことがわかりますね。

デビットカードとの比較

クレジットカード以外に海外ATMで現地通貨を入手する方法として、デビットカードがあります。クレジットカードとデビットカードについて、かかる費用を比較しました。

| クレジットカード | デビットカード | |

|---|---|---|

| 現金入手方法 | キャッシング | 引き出しとほぼ同義 |

| ①ATM利用手数料 (ATMオーナーが徴取) |

不要 | 必要 |

| ②ATM利用手数料 (カード会社が徴取) |

必要(一部不要) | 必要 |

| ③海外事務手数料 (利用金額ごとに発生) |

不要 | 必要 |

| ④キャッシング利息 | 必要 | 不要 |

①はATMオーナーが徴取する手数料です。デビットカードやプリペイドカードは発生しますが、ほとんどのクレジットカードは発生しないようです。

②ATM利用手数料です。これはどのカードでも発生しますが、一部のクレジットカードは発生しません。利用ごとに発生する手数料なので、ちょこちょこと現金を引き出すと、この手数料が痛いです。

デビットカードの場合は③海外事務手数料がかかるのに対して、クレジットカードの場合は④利息が発生します。デビットカードの③は引き出し額に対して定額(2~5%)、クレジットカードの④は年利なので、早く返済すればその分安くなります。

クレジットカードによるキャッシングで気になること。

それは、なぜキャッシングはATM利用手数料がかからないのか?

そして、キャッシング利息って高いんじゃないの?っていうのも気になりますね。

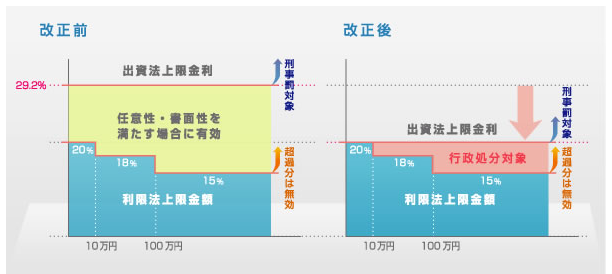

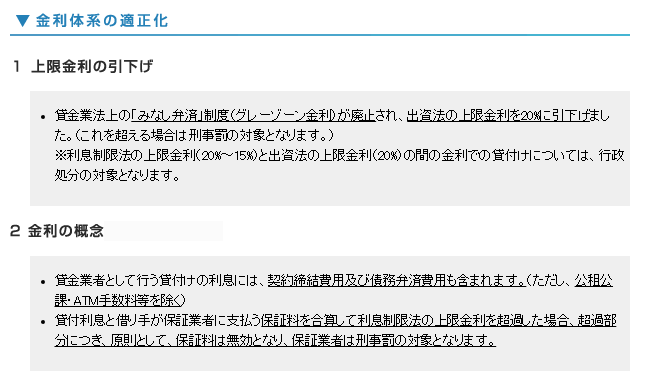

日本のクレジットカードによるキャッシングは、法律で制限

以前はキャッシングでもATM手数料がとられていました。

転機は2010年6月18日に施行された改正貸金業法。

この法律によって、グレーゾーンと呼ばれていた貸付の上限が引き下げられ、上限を超える場合はカード会社が刑事罰対象になったんです。

さらに、金利は「29.2%まで」から「20%まで」に引き下げられています。

これも消費者にとってありがたい話。

ただ、この改正貸金業法によって、改悪となったこともあります。

旧法ではATM手数料も利息とされていたので、ATM手数料は0円となっていました。

改正後はATM手数料は利息ではない(ATM手数料を除く)と明記されたために、どのクレジットカード会社も手数料を徴取するようになってしまいました。

その金額の相場は1万円以下で税抜き100円、1万円超で税抜き200円とそんなに多くないんですが、利用毎なので何度も利用すると結構な額になりますね。

どのカードを利用するとよい?

クレジットカードの国際ブランドやおすすめのクレジットカードをまとめます。

国際ブランド

ATMの国際ブランド

ATMには国際ブランド(国際規格)があるってご存知ですか?

海外ATMでキャッシングするにはATMの国際ブランドを理解しましょう。

ATMの国際規格には、MasterCardが中心となって運営する「CIRRUS(シーラス)」とVISAが運営する「PLUS(プラス)」の2つがあります。

クレジットカードの裏面に書いてある下の二つのロゴです。

この国際規格について、キャッシングに関係する要点をまとめました。

- 「PLUS」対応のATMではVISAが使用可能。

- 「CIRRUS」対応のATMでは、Mastercard/JCB/AMEX/ダイナースが使用可能。

- 「CIRRUS」「PLUS]のロゴがあっても、キャッシングできない場合がある。

- 「CIRRUS」「PLUS]のロゴがないカードでも、これら規格対応のATMを使える場合がある。

要点だけ見ると、正直よくわからないんですよね。結局使えるの?使えないの?って。

国際ブランドが書かれているカードはおそらく使えるはずです。国際ブランドが合っているのに使えない例として、ATMが海外のクレジットカードを利用不可としている場合があります。これは見た目ではわからないので、使ってみるしかないです。

主要な国際空港なら、たいてい2つ以上の銀行ATMがあります。お金を出せない場合は別のカードを試すか、違うATMでチャレンジしてみましょう。

お勧めのクレジットカード国際ブランド

国際ブランドの決済システムを提供している会社は現在、VISA・ MasterCard・JCB・AmericanExpress・Diners Club・中国銀聯(ちゅうごくぎんれん)、Discoverの7社。

利用可能なATMの多いのがVISAとMartercardですが、最近はJCBやAMEXが使えるATMも増えてきています。

Mastercardは両替レートが安く設定されていることが多いですが、最近VISAとMastercardが手数料を値上げしたことで、JCBが最も安くなっています。

JCBをメインカード、MasterCardを予備カードとするとよいでしょう。

海外ATMで使用するお勧めのクレジットカード

お勧めの国際ブランドはJCBとMasterCard。

お勧めのクレジットカードは何でしょうか?それは、ずばりセディナカードです。

セディナカードのMastercardがキャッシングに強い理由をまとめました。

利用ごとのATM手数料が無料

これがセディナカードを推奨する一番の理由です。

セディナカードはATM利用の都度掛かるATM手数料(一般的に、1万円以下で税抜き100円、1万円超で税抜き200円)が無料です。

つまり、少額でも気軽にキャッシングできるということです。

私はいつも、旅行で使用する額の半分くらいを空港でキャッシング。

利用状況に応じて、残りを街中で追加キャッシングしています。

インターネットで繰り上げ返済可能

どのクレジットカードでのキャッシングでも、繰り上げ返済は可能ですが、繰り上げ返済は電話が必要だったり、指定口座へ振り込むことが多い。海外旅行中に電話したり指定口座に振り込みするのはちょっと面倒です。

一方で、セディナカードは、繰上返済をインターネットの振り込みサービス「ペイジー(Pay-easy)」が利用できます。ペイジーは多くの金融機関が採用していて、三井住友銀行やゆうちょ銀行、イオン銀行も対応。インターネットで返済できるので、帰国する前でも返済可能というのがうれしいですね。

セディナカードのデメリット

キャッシングに秀逸なセディナカードですが、弱点もあります。

ただし、キャッシング専用のクレジットカードにするのであれば、デメリットはないと言ってもよいでしょう。

海外旅行保険が利用付帯

海外で使いたいカードなのに、海外旅行保険が自動付帯ではないです。

また、限度額も少なめですので、海外旅行保険をしっかりと付帯しているカードを持参したほうが良いでしょう。

ポイント還元率が低い

200円で1ポイント(1円相当)が付くシステムですので、ポイント還元率は0.5%。

そのため、ポイントを貯めるのには適していないカードです。

そもそもキャッシングではポイントが付かないので、気にすることはありませんね。

ETCカード発行が有料

ETCカードを発行するのに1000円かかります。

セディナカードでETCを利用するメリットはないので、他のカードでカバーしましょう。

記事まとめ

海外で現地通貨を入手するのに最もお得な方法はセディナカードです。

JCBカードとMasterカード、両方を発行して持っていくとよいでしょう。

そんなに海外へ行かないよ・・・という方は、利用できることが多いMasterを優先して発行するのがよいと思います。

海外旅行へ行く方は、早めに手に入れましょう!